Venimos a trabajar, ganar experiencia y poder ahorrar un poco durante nuestra estancia en Gran Bretaña. No importa si es por unos meses o años, los trámites fiscales son poco claros cuando aterrizas en un territorio que desconoces. En Reino Unido, por suerte, todo lo que tiene que ver con los impuestos suele ser bastante claro, no como en España.

En este artículo hablaremos de de todo lo que tienes que saber si viniste por unos meses, trabajarás durante años o te vuelves y quieres saber qué formularios vas a necesitar:

- Información fiscal relevante

- Deducciones normales

- Tax Code

- Calcular el salario neto

- ¿Qué pasa cuando se tienen dos o más trabajos?

- Payslip – Nóminas

- P45 – Resumen ingresos por trabajo

- P60 – Resumen ingresos anual

- P11D – Otros ingresos

- P85 – Volver a España

- Declaración de la renta y/o corrección de datos

Información fiscal relevante

Cosas que debes saber…

- Año Fiscal: Suele comprender entre Abril y Abril entre años. En este caso último caso del 6 Abril 2017 a 5 Abril 2018.

- Reclamaciones: Se puede solicitar una devolución de impuestos en un periodo de 5 años fiscales. Así que durante 2017, podrías hacer la reclamación hasta el periodo 2011/12.

- HMRC: Es la agencia tributaria británica. Her Majesty’s Revenue and Customs.

- Tax Resident: Todas las personas que pasen más de 183 días (6 meses y 1 día) en Reino Unido tienen que declarar sus impuestos en el país.

- Doble imposición: Reino Unido tiene acuerdo con varios país para no hacer doble imposición fiscal. Si sois residentes en España, pero habéis pasado unos meses en UK teniendo ingresos, podéis reclamar lo pagado de más.

- NIN: Necesitas solicitar el National Insurance Number tanto para acceder a la sanidad pública como para poder trabajar y pagar impuestos.

Deducciones salariales (tasas)

El caso más normalizado es que solo te quiten impuestos por dos conceptos:

- PAYE: El equivalente al español IRPF, acrónimo de Pay As Your Earn. Básicamente no se pagan impuestos por las primeras £11.500 que ganas, y a partir de esa cantidad, se deducirá un 20% hasta que alcances las £45.000 (en Escocia hasta las £43k).

- Nat.Ins / NI: El equivalente a la Seg.Social española, el National Insurance Number. La mayoría de los trabajadores por cuenta ajena están en la categoría A, con lo que todos los que ingresen más de £680/mes pagarán un 12%, con un incremento del +2% para los que ganen más de £3,750 brutas mensuales.

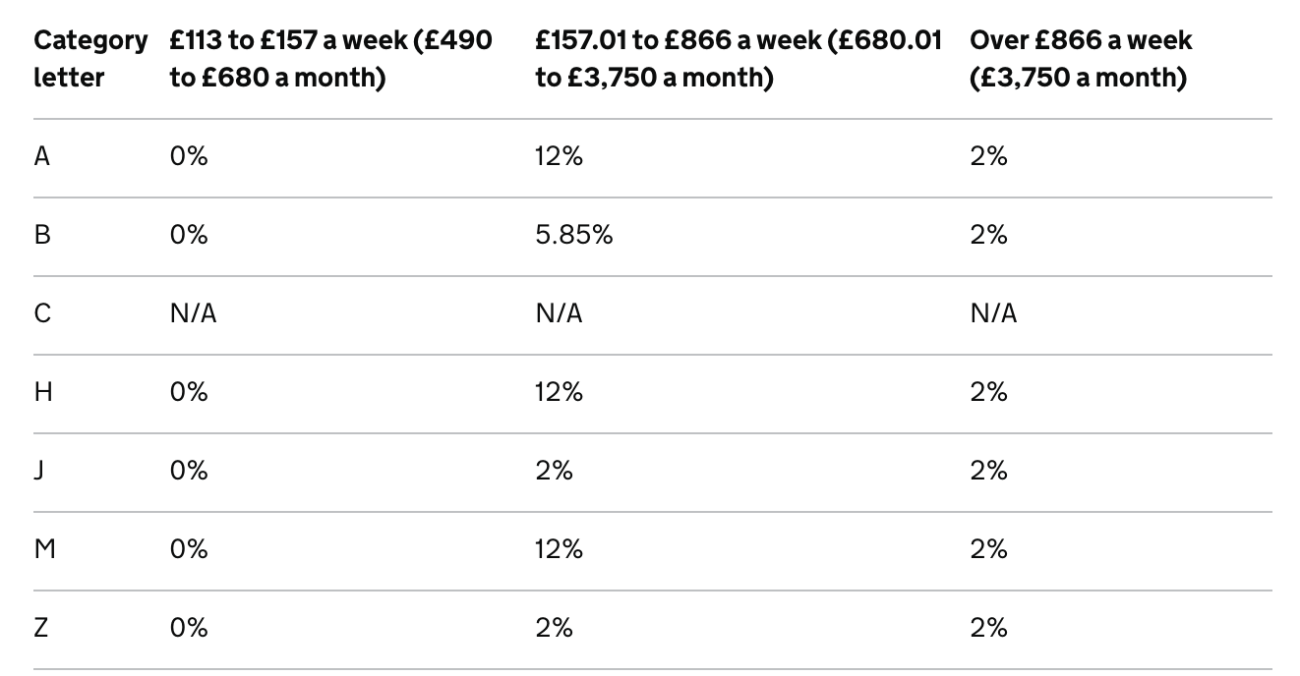

Tabla de banda de tasas según el nivel salarial 2017/18:

Ejemplo: Si un trabajador en UK gana £46.000 al año, pagará £0 por las primeras £11.500 que ingresa. Luego por las siguientes £33,500 (entre 11.500 y 45.000) se le deducirán un total de £6,700 y por las £1.000 que superan las 45k, pagará £400 más. En total unas £7.100 anuales en impuestos / tasas.

Tabla de contribuciones al NIN para el año 2017/18:

Lo normal es estar en la Categoría A

¿Qué es el Tax Code?

Este código es la forma fácil de saber cuántos impuestos acabarás pagando al año. Formado por números y una letra, una vez entendido cómo funciona es bastante simple.

El código estándar de inicio es 1150L para el año fiscal 2017/18

Consiste en dividir tu «personal allowance» entre 10 y añadirle una letra (L/T). Si no tienes deductions añadidos a tu nómina, tales como coche de empresa o tasas pendientes de pagar del año fiscal anterior, la cifra libre de impuestos base es de £11.500 al año. Por lo tanto el código normal suele ser 1150L.

Si en los próximos año el Gobierno Británico incrementa esta cifra, digamos a las £13.000, entonces el TaxCode base pasaría a ser el 1300L.

En el caso que tu personal allowance se vea reducido por otros complementos salariales, ese número cambiaría. Ejemplo: digamos que tenemos coche de empresa y que eso nos taxa por valor de £5.000 al año. Nuestro allowance será ahora de £6500, por lo que nuestro nuevo Tax Code pasará a ser 650T.

Si se reside en Escocia la letra que se utiliza es la S.

En algunos casos, puede tenerse la letra K delante del número. Eso significa que en el anterior año fiscal se rebasó el personal allowance y se dejaron de tasas impuestos. Ejemplo: esto podría llegar a pasar si se tuvieran dos trabajos con el TaxCode estándar 1150L, y entre ambos sueldos se ganaran £25.000/año (£12k de uno y £13k del otro trabajo). Como en ambos trabajos no pagamos tasas hasta los £11.5k, habremos pagado un PAYE de sólo £100 del primer empleo y £300 dels segundo, siendo un total de £400 cuando tendríamos que haber pagado £2.700 en total. Al deber £2300 al HMRC, al siguiente año fiscal nuestro TaxCode será de K230, con lo que se nos retendrán las tasas no pagadas anteriormente.

Cómo calcular tu salario neto en Reino Unido:

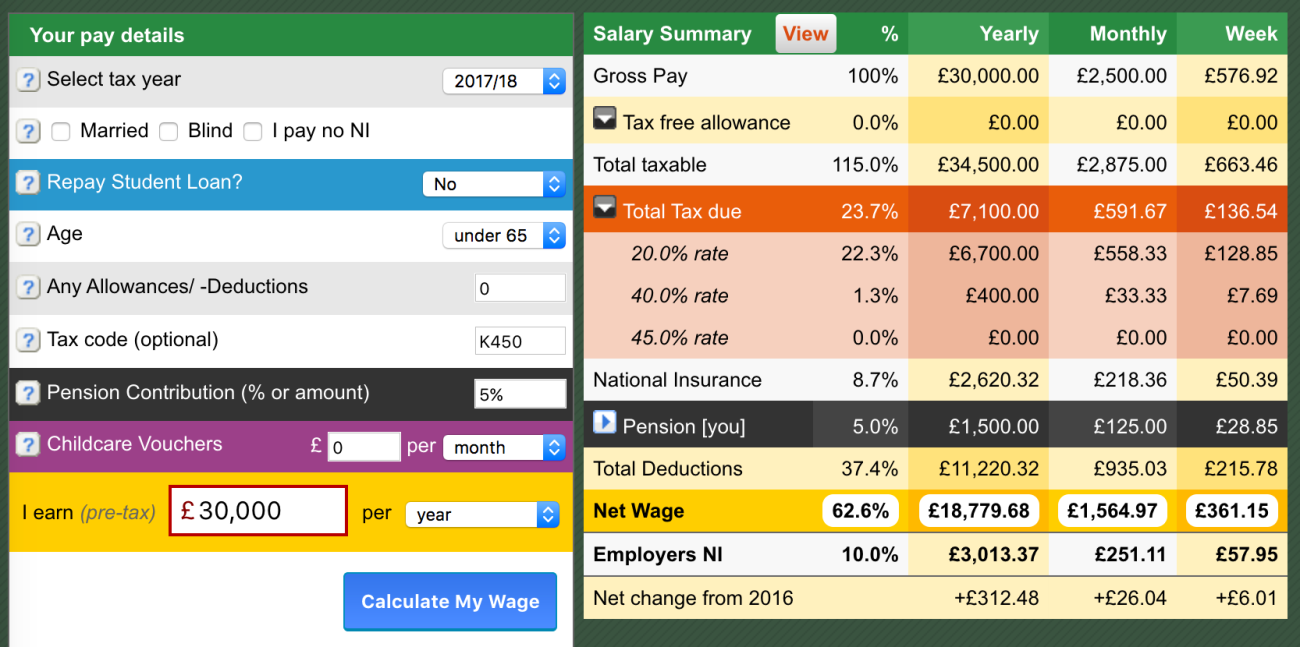

Si queréis hacer pruebas y cálculos para ver cuánto debéis pagar según vuestros ingresos, yo recomiendo la web ListenToTaxMan.com. Su calculadora de salario neto es muy sencilla y completa. Os permitirá jugar con las cifras, ver las deducciones si cambia vuestro TaxCode, la aportación del plan de pensiones o por horas trabajadas.

➜ Explicación del Tax Code en uno de nuestros primeros artículos publicados.

¿Qué pasa cuando se tienen dos o más trabajos?

Mucha gente piensa que al tener dos trabajos se pagan más tasas, como en España, pero no. En Reino Unido se paga la cantidad de tasas según los que ingreses durante un año (PAYE).

El problema suele venir cuando llegamos al país y empezamos en empleos temporales de pocas horas semanales, porque con uno no llega el dinero. Bien, en ese caso tendremos un TaxCode de Basic Rate al 20%, ya que las empresas no saben cuánto estás pagando de tasas por los otros trabajos, se aplica este estándar. Ejemplo: Digamos que tenemos dos trabajos en los que ganamos £700 y £800 libras brutas al mes (£1500), respectivamente. Si todavía no tenemos nuestro TaxCode y nos aplican el de emergencia con BasicRate al 20%, estaremos pagando £300 de más en tasas (£140+£160) en vez las £110 que nos tocaría pagar con un TaxCode normal de 1150L.

HRMC suele chequear los datos fiscales un par de veces al año y suele enviar directamente cartas con la información revisada. Ese dinero pagado de más te lo devolverán automáticamente, hay dos opciones:

- Que encuentres un trabajo antes del final del año fiscal y HRMC comunique a tu empresa el TaxCode correcto que debe aplicarte, por lo que te dejarán de cobrar las tasas que has pagado de más en los anteriores trabajos.

- Que finalice el año fiscal y hayas pagado de más, entonces HRMC te enviará un cheque directamente a tu dirección. Normalmente no hace falta que hagas nada para que te lo envíen.

Si ves que tu TaxCode no es correcto, al final del artículo te explicamos como ponerte en contacto con la hacienda británica.

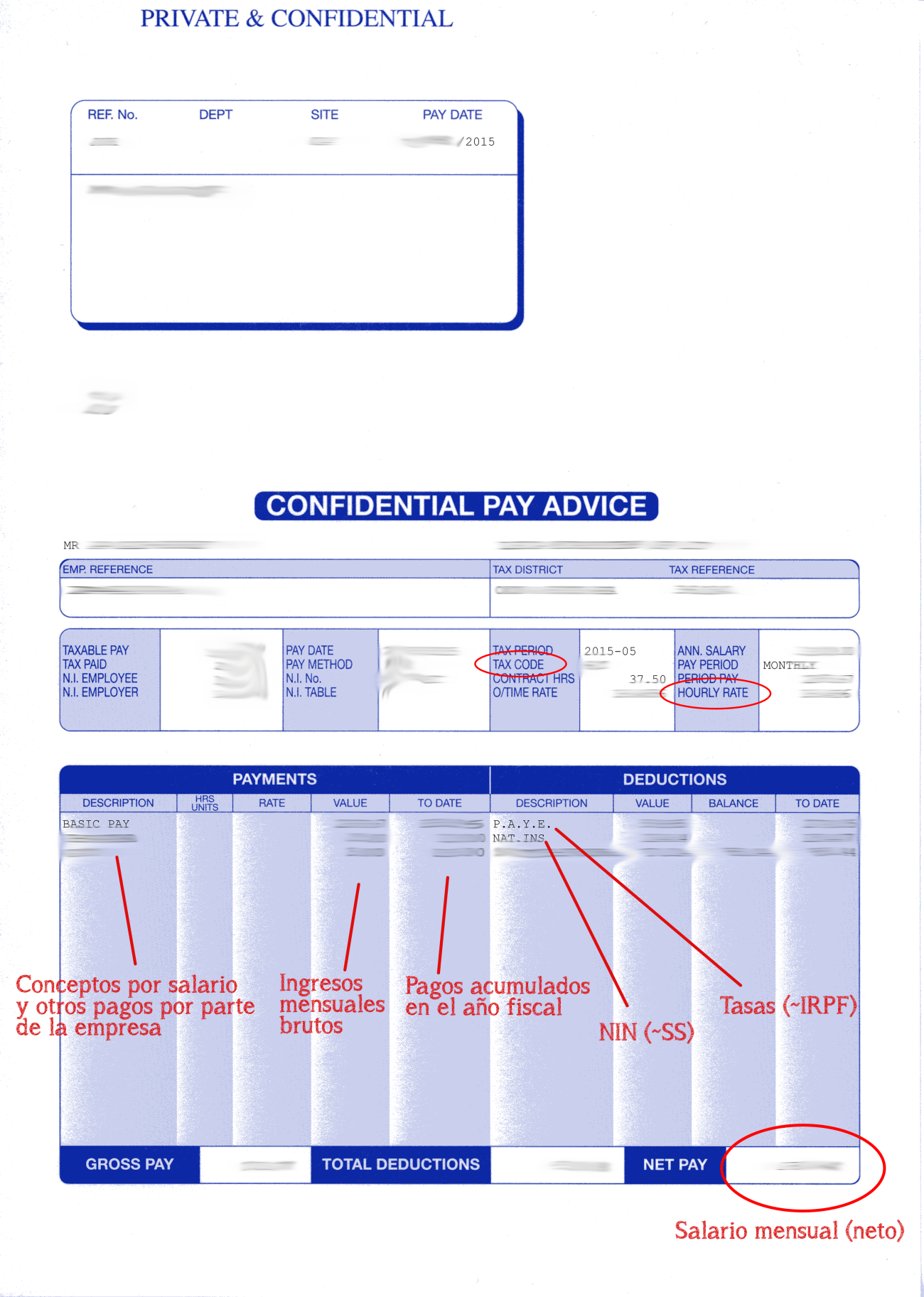

Payslip – Comprobante de nómina

En principio todos los trabajadores deben recibir este documento que certifica y muestra la información relevante de por qué cobramos lo que cobramos. En el payslip deben figurar tu TaxCode, las horas trabajadas, los ingresos brutos, las deducciones por NIN y PAYE, además de otros ingresos o «benefits» que la empresa te pague.

Es obligatorio que la empresa os la facilite, sea impresa o por email. Así que guardarlas todas para el futuro.

Ejemplo de Payslip (Nómina) en Reino Unido

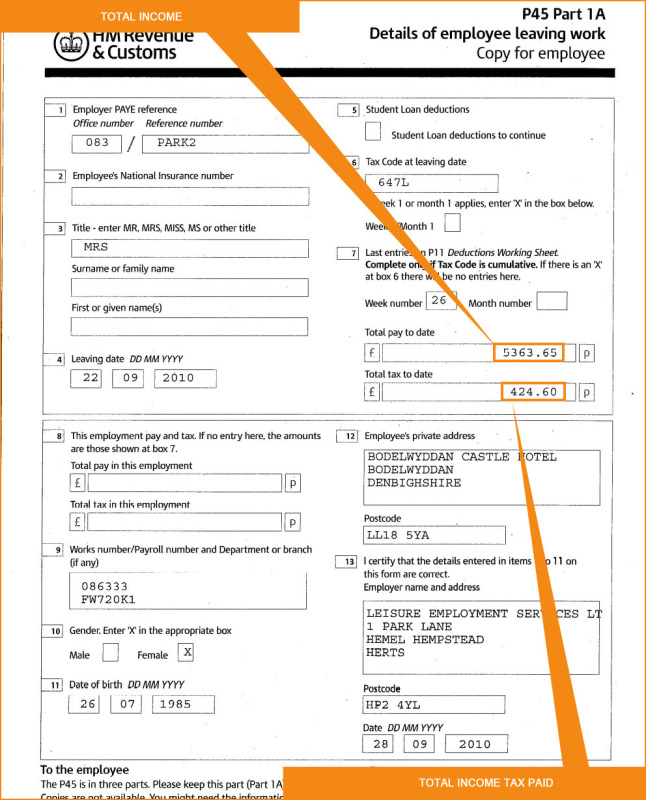

Documento P45

El formulario P45 tiene que ser rellenado por la empresa cada vez que un trabajador finaliza su contrato laboral para dicha empresa, y por lo tanto, ya no trabaja en ella.

Este documento muestra el total de dinero pagado por la empresa al trabajador, así como los impuestos deducidos y pagados por la empresa en nombre del trabajador a la hacienda británica (HRMC). Es el comprobante que habéis estado cotizando y su valor total por ese periodo.

POR LEY, ES OBLIGATORIO que la empresa os lo dé. Pedidlo siempre.

Si no tienes el P45 al dejar un trabajo y empiezas otro, tu nuevo empleador tendrá que calcular de cero cuánto deberás pagar lo que quede de año fiscal. Si este calculo no se hace bien podrías acabar pagando más tasas al mes.

Formulario / Documento P45

Documento P60

El documento P60 muestra cuantos impuestos has pagado en total en tu salario anual. Es el equivalente al IRPF en España, donde muestra tu salario bruto y las deducciones totales. Con estas cifras se calculará tu TaxCode final y el pago de impuestos a la HRMC.

Es el resumen anual de ingresos por tu puesto de trabajo y debes obtenerlo al finalizar el año fiscal, no más tarde del 31 de Mayo, en paper o digitalmente. Si hubieras trabajado en más de un empleo durante el año fiscal, deberás obtener un P60 por cada empresa.

Sirve como para comprobar que no hayas pagado más de la cuenta, solicitar TaxCredits y como documento para solicitar préstamos, hipotecas, etc.

Resumen Documento P60

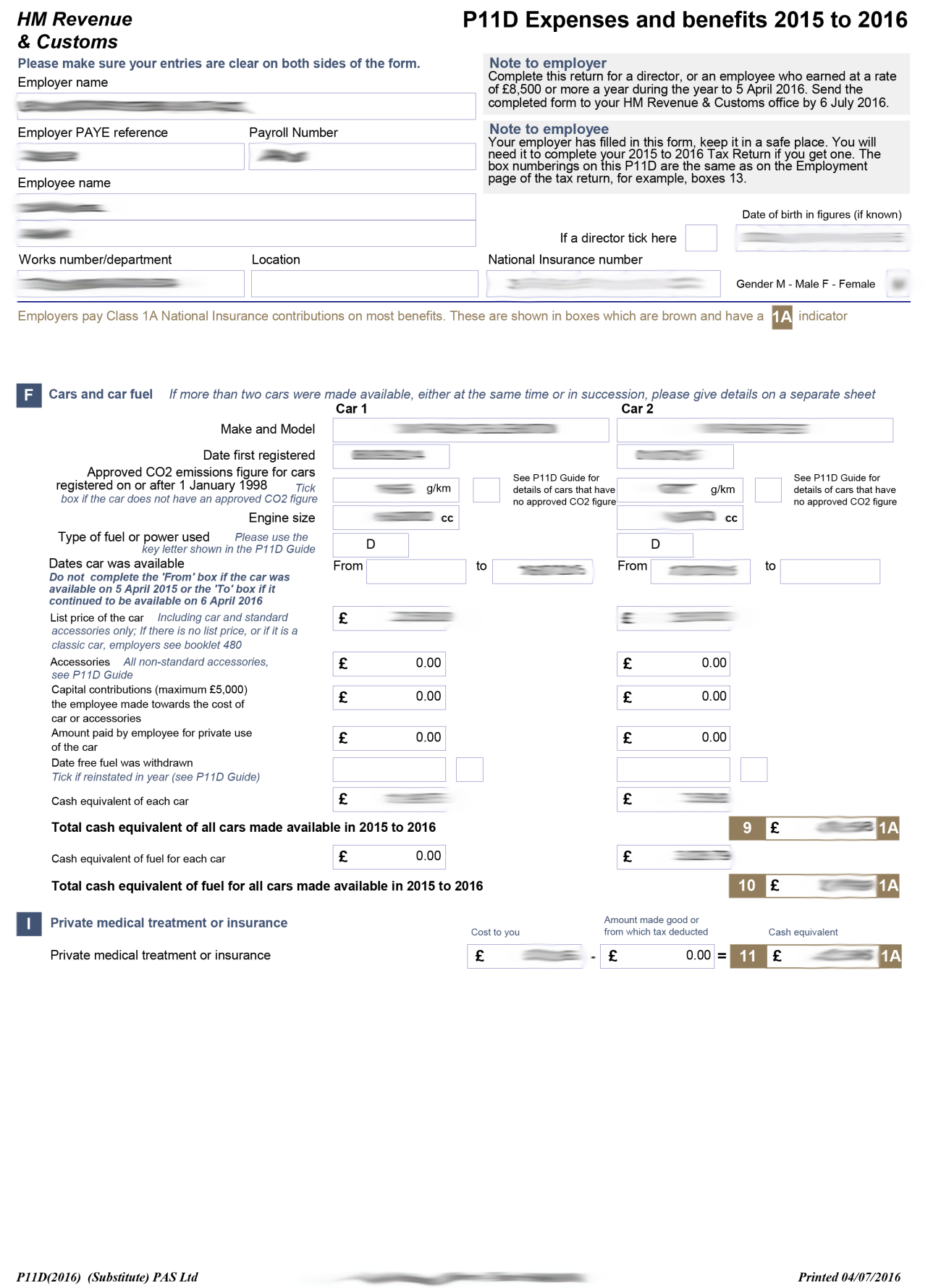

Documento P11d

Es menos común dentro de los formularios para trabajadores, pero necesario si tienes ingresos o «beneficios» del tipo: coche de empresa, seguro médico privado, bonus por transporte o gimnasio, etc.

En él se desglosará todos los ingresos indirectos (que no percibes en efectivo mensualmente pero tienen un valor económico) para ser deducido de tu Personal Allowance anual.

Por ejemplo, si tuvieras un coche de empresa más seguro de vida y tu compañía lo valora como ingresos indirectos de £5,000/año a tu favor. Eso se deduciría de tu TaxCode / Personal Allowance, que si fuera de £11,000/año (libres de impuestos), pasaría a ser de £6,000. Y siguiendo con el caso, digamos que cobras £25.000 anuales, por las primera 6.000 no pagarías aún el PAYE (-20%), pero a partir de las £6.001 ya se te deduciría el 20% de todos tus ingresos laborales.

Documento P11D

Formulario P85

Este documento se utiliza cuando quieres reclamar tus tasas al dejar el país. Se puede solicitar online o que te lo envíen por correo:

¿Qué hago si no tengo algún documento?

Si has perdido (o no te dieron en su momento) los formularios P45, P60 o P11D, esto es lo que tienes que hacer:

- P45: Cada empresa para la que trabajes está obligada a darte una copia del P45 cuando dejas de trabajar para ellos. Así que solicítalo SIEMPRE. Si en tu caso lo has perdido, no se puede recuperar. Si empiezas en otro empleo, la nueva empresa te puede dar el «Starter Checklist» o preguntarte sobre tus finanzas para intentar ajustar el TaxCode lo mejor posible.

- P60: Todas las empresas y empleadores están obligados a mantener copias de los últimos 3 años de los P60. Si lo has perdido, contacta con dicha empresa y te lo tienen que facilitar.

- P11D: El empleado te puede facilitar una copia, si no puede, HMRC también tiene los datos por lo que si les contactas te lo pueden facilitar ellos mismo.

Una alternativa al P60, a veces, puede ser presentando la última nómina de Marzo. En ésta se mostrarán los datos siguientes: TaxCode a final del año fiscal, Ingresos totales, Deducciones anuales, etc.

Hacer la declaración de renta y/o corregir los datos:

Como los datos están cruzados, normalmente la fisco británico te comunicará lo que has ido pagando o deberás pagar. En la mayoría de ocasiones no tendrsá que hacer absolutamente nada. Pero si quieres comprobar qué datos disponen de ti y/o modificarlos online, puedes hacerlo en la web del gobierno:

Si lo que prefieres es contactar directamente con HMRC para modificar tus datos o TaxCode debes llamar por teléfono:

- Telephone: 0300 200 3300

- Outside UK: +44 135 535 9022

Necesitarás:

- Tener tu National Insurance Number a mano.

- Documentos P45 o P60

Horarios:

8am a 8pm, de lunes a viernes

Sábado de 8am a 4pm y Domingo de 9am a 5pm.

El mejor tiempo para llamar:

Las líneas telefónicas están menos ocupadas antes de las 10am, de lunes a viernes y también los domingos menos ocupados.

Por correo:

Pay As You Earn and Self Assessment

HM Revenue and Customs

BX9 1AS

United Kingdom

Si tienes alguna duda o consulta, puedes dejar un comentario 😉

Otros artículos que te pueden interesar:

Categorías:Guías Básicas, Importante, Los impuestos, Papeleo y Trámites, Slider

Tengo un problema con el tax me dijeron q la empresa de la cual he trabajado 10 años seguidos 8 horas diarias solo ha enviado cada año el p45 y me están vibrando un dineral d impuestos que debo d hacer o reclamar a mi empleador q por su culpa me toca pagar tremenda deuda gracias

Me gustaMe gusta

Busco urgentemente quien me pueda presentar la declaración de la renta se cumple el plazo

Resido en Londres por favor contactarme a Manuel.planells@gmail.com

Me gustaMe gusta

Hola llevo 3 años en uk trabajando,pero ahora tengo más días libres y estoy pensando en coger un trabajo extra a media jornada para sacar un dinerillo extra,alguien sabe donde puedo mirar las tasas que tendré que pagar por tener dos empleos?gracias

Me gustaMe gusta

Buenas tardes,

Estuve en Reino Unido desde septiembre de 2017 a junio de 2018, me hice una company y estuve cobrando a través de ella.

Actualmente mi contable me dice que para cerrar la company he de pagar 1643 libras.

Alguien sabe que ocurriría si no pago dichas tasas?? Prescriben??

Muchas gracias de antemano.

Me gustaMe gusta

Hola, me gustaría saber si alguien me pudiera ayudar con unas cuantas dudillas.

1) cómo se cuando he de pagar y cuando han de devolverme…

2) y si me devuelven, el cheque cuanto suele tardar?

3 y si tengo que pagar, como tengo que hacerlo y cuanto?

Hace falta algún tipo de documentacion

Me gustaMe gusta

Hola! primero agradecer a los que hacéis esta página porque está genial y sirve de gran ayuda. Quería hacer una consulta un tanto complicada, pero al igual alguien puede ayudarme.

Estuve trabajando en Inglaterra y al volver me mandaron las tasas en un cheque, y por lo visto al terminar el año fiscal se dieron cuenta de que se habían equivocado y me escribieron pidiendome 90 libras, yo no entendía el porque y no hice caso, pero por lo visto me mandaron cartas durante meses para pedirme el dinero, y la deuda fue aumentando a modo de multa. (Yo me mudé a otra casa y me enteré tiempo después que esas cartas estaban ahí, pero nunca llegaron certificadas). Hace un par de años que dejaron de escribirme y en la última decía que iban a ponerse en contacto con el govierno español para aclarar el tema, y ya no supe nada más.

Mi pregunta es ¿si vuelvo ahora a Inglaterra a trabajar puedo tener consecuencias?, no sé si puede haber prescrito o me tendrán fichada en algun sitio. Hace 8 años que me volví.

Si alguien tiene idea sobre el tema y puede ayudarme lo agradecería muchísimo!!

Me gustaMe gusta

Hola. Yo me vuelvo a España en febrero, por lo tanto no tendría la nomina de marzo de 2019 o el P60 del 2018/2019 para adjuntar con el documento U1. ¿Qué podría hacer?

Me gustaMe gusta

Esta pagina esta realmente genial, ENHORABUENA!!! Como britanica que llevo 20 anos en Espana y acabo de volver al UK, me resulta mucho mas facil enterarme de como hacer las cosas a traves de vuestra pagina, en vez de usar las paginas oficiales como gov.uk , increible verdad??!!!! MIL GRACIAS y sigue el buen trabajo 🙂

Me gustaMe gusta

Buenas tardes, llegue ha UK en noviembre del año pasado y nose cómo me devuelven el dinero de la declaración de este año.mi código de tax es 1185L y pago de tax y de IN casi 300£ .Es normal o debería pagar menos?saludos

Me gustaMe gusta

Hola, yo llevo trabajando varios años en UK, pero tenia algunos ahorros en España en forma de acciones que vendi el año pasado. Se supone que al vender las acciones en España a traves de un banco Español, estoy obligada a declarar en España pero al residir en Inglaterra, esto significaria que estoy declarando en dos paises a la vez. Me puede alguien aclarar mi caso? Porque al no estar segura, declarare en los dos paises por si acaso. Se lo he comentado a Hacienda y me dicen que estoy obligada a declarar en España aun declarando en Inglaterra. Ademas, quisiera saber si alguien sabe si en Inglaterra existe el empadronamiento o algo similar porque pregunto a amigos ingleses y me dicen que no, asi que sigo empadronada en España aunque no vivo alli desde hace años. Muchas gracias por el articulo, es muy interesante y valioso.

Me gustaMe gusta

Hola! Tengo unas duda, que no sé si va del todo con el hilo de este post o no. Pero el caso es que soy diseñadora gráfica. Estoy empleada, pero a la vez hago trabajos freelance, así que me he dado de alta como autónoma. El caso es, me pegaran mucho palo por el tema de tasas por estar empleada y siendo autonoma a la vez? Cuanto es lo que debo pagar de tasas por cada trabajo que haga como freelance? Necesitaría también gestor para que me lleve las cuentas como en España, o aquí funciona más fácilmente el tema de la declaración? Gracias por todo! Información muy útil en este blog!

Me gustaMe gusta

Yo pago 45 de Nin en mi payslip ! Tengo dos trabajos y no cobro mucho llego a los 1000 con los dos porque son uno de 5 horas y otro de tres. Es normal ? Ontenfo q llamar a algún número para arreglarlo ? Y la devolución de Hacienda la hacen automático ? O suele tardar ?

Me gustaMe gusta

Muy buenas..una vez que estás en España como se puede hacer la declaración?

Me gustaMe gusta

Hola! Voy a solicitar el U1, y necesito todos mis P45, y P60. El problema, es que la empresa en la que trabajé anteriormente a la actual, se negó a darme el P45, así como cualquier payslip (le denuncié en el ACAS pero no sirvió de nada). Si que tengo el P60 de este año. Mi pregunta es si tendré algún problema, o al tener el P60 estaría cubierta. Gracias.

Me gustaMe gusta

hola!

entonces, si el HMRC calcula si has pagado de mas y te manda el cheque directamente a tu dirección, por qué existen empresas que te lo calculan y se quedan un tanto por cierto de lo que recibes como sus honorarios?

Gracias, y genial la página!!!

Me gustaMe gusta

Correcto la HMRC lo hace gratis y de forma automáticamente. Si no, con una llamada te lo arreglan.

Me gustaMe gusta